ROE에 대하여...

ROE(자기자본이익률)는 Return On Equity의 약자이다.

주식 매수 시 기본분석 수행 시 봐야하는 필수 지표로 한 기업의 이익률을 보여주는 수익성 지표의 하나다.

기업이 자기자본으로 몇 %의 수익을 달성하고 있는지 보여주는 지표로 부채를 동원한 레버리지 효과가 반영되어있다.

ROE가 동일한데 ROA가 낮은 기업은 상대적으로 빚을 더내어 더 많이 벌었다는 의미가 된다.

예를들어, ROA가 1% 이면서, ROE가 10%인 기업은 무리하게 부채를 끌어다 ROE를 무려 10%로 맞추는 매우 위험한 일을 한다고 볼 수 있다.

그래서, 동종업계와 비교하여 보면 유용하다.

계산 식을 보면,

통상적으로 얘기되는 ROE 계산법은 아래와 같이 당기순이익을 자기자본으로 나눈 비율이다.

즉 타인자본(부채) 없이 순 자기자본으로만 얼마를 벌었는지를 나타낸다.

그리고 듀폰 공식이라고 소위불리는 방법으로 소분해보면 이런식으로 표현이되며

이는 즉 아래와 같은 공식으로도 표현될 수 있다.

ROE = 총자산회전율 x 매출액순이익률 x 자본조달의 안전성

즉 한 기업이 높은 ROE를 달성하려면,

1. 총자산회전율이 높거나

2. 매출액순이익률이 높거나

3. 자본조달의 안정성이 우수하거나

해야 된다는 뜻이다. 고로, 회사가 1년동안 이익을 잘 창출하려면 이 3가지를 잘해야 된다는 뜻으로도 볼 수 있다.

또한,

ROE를 기업의 '안전성'과 결부시켜 볼 수도있다.

순수잉여금관계를 가정 시,

ROE가 일정할 경우 '연간 이익증가율 = ROE x 이익의 사내유보율'이 된다.

배당금을 전혀 지급하지 않으면 (즉, 배당성향이 0%), 이익증가율과 ROE는 거의 같게 된다.

이런 점을 염두해 배당성향과 ROE 모두 안정적이면, 이익증가율을 꽤 근사치로 구할 수 있다.

단, 부채의 조정과 자사주 매입 같은 것 때문에 자본변동표에 자기자본을 감소시키면 ROE가 높아지게 되고 따라서 수년간 ROE가 같은 수준을 유지했다고해도 이익은 ROE 및 사내유보율 분석으로 예상한 것보다 빠르게 증가하지 않는다.

참고, 여기서 순수잉여금관계에 대한 설명을 더 보고 싶다면, 아래 링크 참조.

순수잉여금관계란,

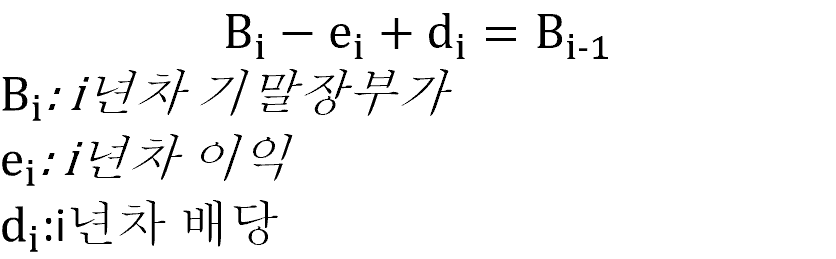

t년차 기말장부가에 2년차의 이익을 빼주고 2년차의 배당을 더해주면 t-1년차의 기말장부가가 된다는 것이다.

아래의 링크 참조.